- Guerra de divisas

-

Ministro de Finanzas brasileño Guido Mantega, quien recibió titulares cuando lanzó la alarma sobre una guerra de divisas en septiembre de 2010. En julio de 2011, declaró al Financial Times que, en su opinión, la guerra «no había acabado»[1]

Ministro de Finanzas brasileño Guido Mantega, quien recibió titulares cuando lanzó la alarma sobre una guerra de divisas en septiembre de 2010. En julio de 2011, declaró al Financial Times que, en su opinión, la guerra «no había acabado»[1]

Guerra de divisas, también conocida como devaluación competitiva, es una condición en las relaciones internacionales donde los países compiten entre ellos para alcanzar un tipo de cambio relativamente bajo para su propia moneda. Cuando el precio para comprar determinada divisa cae, también decrece el precio real de las exportaciones del país en cuestión; a su vez, las importaciones se vuelven más caras, por lo que la industria doméstica y, por tanto, el empleo recibe un impulso en demanda tanto doméstica como externa. No obstante, el aumento en el precio de las importaciones puede dañar el poder adquisitivo de los ciudadanos. La política también puede desencadenar una represalia por parte de otros países que, a su vez, puede conducir a un declive general en el comercio internacional, decrecimiento que afectaría a todos los países.

La devaluación competitiva ha sido rara a lo largo de la mayor parte de la historia, pues los países han preferido, por lo general, mantener un alto valor para su moneda; se han contentado con permitir que su valor sea fijado por el mercado o han participado en sistemas de tipos de cambio de flotación controlada. Una excepción fue el episodio de guerra de divisas que ocurrió en los años 1930. Se considera que este periodo ha sido una situación adversa para todos los involucrados, dado que todos los participantes sufrieron cuando se redujo el comercio internacional a causa de cambios impredecibles en las tasas de intercambio.

Según Guido Mantega, el ministro de Finanzas brasileño, una guerra de divisas global estalló en 2010. Esta opinión fue compartida por muchos otros periodistas financieros y funcionarios gubernamentales de todo el mundo. Otros responsables de políticas y periodistas han sugerido que la frase «guerra de divisas» podría exagerar el grado de hostilidad, aunque están de acuerdo en que existe el riesgo de una mayor escalada. Los Estados involucrados en una devaluación competitiva desde 2010 han usado una mezcla de herramientas políticas, incluyendo intervención gubernamental directa, la imposición de controles de capital e, indirectamente, flexibilización cuantitativa. Si bien muchos países han experimentado presiones al alza no deseadas sobre sus tasas de intercambio y han participado en las discusiones en curso, la dimensión más notable ha sido el conflicto retórico entre Estados Unidos y China sobre la valoración del yuan.[2] [3] El episodio que comenzó a inicios del siglo XXI está siendo seguido por diferentes mecanismos como fue el caso en los años 1930 y las opiniones entre los economistas han estado divididas en cuanto si tendrá un efecto negativo neto sobre la economía global. Para abril de 2011, la prensa comenzó a informar que la guerra de divisas había terminado; aunque Guido Mantega ha continuado afirmando que el conflicto está todavía en curso.

Contenido

Antecedentes

Razones para una devaluación intencionada

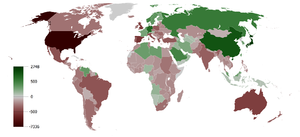

Balance acumulado de cuenta corriente 1980-2008 (en mil millones de dólares) con datos del FMI. Para una imagen interactiva de desequilibrios globales y otras tendencias macros para las dos décadas pasadas y las proyecciones futuras, visitar la OECD

Balance acumulado de cuenta corriente 1980-2008 (en mil millones de dólares) con datos del FMI. Para una imagen interactiva de desequilibrios globales y otras tendencias macros para las dos décadas pasadas y las proyecciones futuras, visitar la OECD

Históricamente, la devaluación, con sus consecuencias adversas, ha sido raramente una estrategia preferida. Según un estudio de 1971 del economista Richard Cooper, una devaluación sustantiva es una de las políticas más «traumáticas» que un gobierno puede adoptar, ya que casi siempre trae consigo indignación popular y demandas de que el gobierno sea reemplazado.[4] La devaluación puede llevar a una reducción del nivel de vida de los ciudadanos, dado que su poder adquisitivo es reducido tanto para comprar importaciones como cuando viaja al exterior. También puede aumentar la presión inflacionaria. Además, puede volver más caros los pagos de intereses de deuda externa si esta se encuentra pactada en una divisa extranjera, así como desincentivar a inversores extranjeros. Por lo menos hasta el siglo XXI, una moneda fuerte era comúnmente vista como una marca de prestigio, mientras que la devaluación estaba asociada con gobiernos débiles.[5] No obstante, cuando un país está sufriendo un alto desempleo o desea adoptar una política de crecimiento liderado por exportaciones, una tasa de intercambio baja puede ser vista como ventajosa.

Desde inicios de los años 1980, el Fondo Monetario Internacional (FMI) ha propuesto la devaluación como una solución potencial para los países desarrollados que siempre gastan más en importaciones que lo que ganan por sus exportaciones. Un valor menor para la divisa local aumentará el precio de las importaciones, al mismo tiempo que abarata las exportaciones.[6] Esta medida tiende a promover la producción doméstica, la cual aumenta el empleo y el producto bruto interno (PBI), aunque el efecto podría no ser inmediato debido a la condición de Marshall-Lerner.

La devaluación puede ser vista como una solución atractiva al desempleo cuando otras opciones, como un mayor gasto público, han sido descartadas debido a una alta deuda pública o cuando un país tenga un déficit comercial que puede ser corregido con una devaluación. Un motivo común para preferir la devaluación en economías emergentes es que mantener una tasa de intercambio relativamente baja les ayuda a aumentar sus reservas internacionales, las cuales los protegen contra futuras crisis financieras[7] [8] [9]

Mecanismos para devaluar

Un Estado que desee devaluar, o al menos comprobar la apreciación de su moneda, debe trabajar al interior de las limitaciones Sistema Monetario Internacional vigente. Durante los años 1930, los países tenían relativamente más control directo sobre sus tasas de intercambio a través de acciones de sus bancos centrales. Tras el colapso del sistema Bretton Woods a inicios de los años 1970, los mercados incrementaron sustancialmente su influencia de forma que las fuerzas del mercado fijan en gran medida las tasas de intercambio para un creciente número de países; sin embargo, un banco central de un Estado todavía puede intervenir en los mercados para efectuar una devaluación si vende su propia moneda para comprar otras divisas. En la práctica, significa la compra de activos, tales como bonos del gobierno, que están denominados en otras divisas. Como resultado, el valor de su moneda comenzará a caer: una práctica común en Estados con un régimen de tipo de cambio de flotación controlada. De forma menos directa, la flexibilización cuantitativa (común en 2009 y 2010) tiende a llevar a una caída en el valor de la divisa, incluso si el banco central no compra directamente activos extranjeros.

Un tercer método consiste en que las autoridades simplemente hacen bajar el valor de su divisa al disuadir a especuladores que apuesten por un aumento futuro, aunque algunas veces esta medida tiene un efecto poco discernible. Finalmente, un banco central puede producir una devaluación al bajar su tasa de interés base; sin embargo, algunas veces, esta acción tiene un efecto limitado y, desde el fin de la Segunda Guerra Mundial, la mayoría de bancos centrales ha fijado su tasa base de acuerdo a las necesidades de su economía doméstica.[10] [9]

Si las autoridades de un país desean devaluar o evitar la apreciación de su moneda frente a unas fuerzas de mercado que ejercen una presión al alza sobre su moneda y retener el control de las tasas de interés, como suele ser el caso, será necesario poner en efecto controles de capital, debido a las condiciones que surgen del dilema de la trinidad imposible.[11]

Flexibilización cuantitativa

La flexibilización cuantitativa es la práctica por la cual un banco central intenta mitigar una recesión potencial o real por medio de un incremento de la masa monetaria para su economía doméstica. Este resultado es posible mediante la creación de dinero y su inyección en la economía doméstica con operaciones de mercado abierto. Es posible que se prometa destruir todo el dinero recién creado, una vez que la economía mejore, para evitar la inflación.

Fue una práctica ampliamente usada como respuesta a las crisis financieras que comenzaron en 2007, especialmente en Estados Unidos y el Reino Unido, y en menor medida en la eurozona.[12]

Referencias

- ↑ Chris Giles y John Paul Rathbone (7 de julio de 2011). «Currecny wars not over, says Brazil». The Financial Times. Consultado el 7 de mayo de 2011.

- ↑ «Possible "currency war" to hamper int'l economy recovery». Xinhua (17 de octubre de 2010). Consultado el 27 de diciembre de 2010.

- ↑ «US-China currency war a power struggle», The Times of India, 14 de noviembre de 2010. Consultado el 27 de diciembre de 2010.

- ↑ Cooper, 1971, p. 3

- ↑ Kirshner, 2002, p. 264

- ↑ Owen, 2005, p. 3

- ↑ Sloman, 2004, pp. 965-1034

- ↑ Wolf, 2009, pp. 56-57

- ↑ a b Owen, 2005, pp. 1-5, 98-100

- ↑ Wilmott, 2007, p. 10

- ↑ Burda, 2005, pp. 248 , 515 , 516

- ↑ James Mackintosh (28 de septiembre de 2010). «Currency War». The Financial Times. Consultado el 11 de octubre de 2010.

Bibliografía

- Liaquat Ahamed (2009). Lords of Finance. WindMill Books. ISBN 9780099493082.

- Gordon Brown (2010). Beyond the Crash. Simon & Schuster. ISBN 9780857202857.

- Michael C. Burda y Charles Wyplosz (2005). Macroeconomics: A European Text , 4ª edición. Oxford University Press. ISBN 0199264961.

- Richard N. Cooper (1971). Currency devaluation in developing countries. Princeton University Press.

- Jonathan Kirshner, ed (2002). Monetary Orders: Ambiguous Economics, Ubiquitous Politics. Cornell University Press. ISBN 0801488400.

- Robert A. Mundell y Armand Clesse (2000). The Euro as a stabilizer in the international economic. Springer. ISBN 0792377559.

- James R Owen (2005). Currency devaluation and emerging economy export demand. Ashgate Publishing. ISBN 0754639630.

- John Ravenhill (editor) , Eirc Helleiner , Louis W Pauly , et al (2005). Global Political Economy. Oxford University Press. ISBN 0199265844.

- Carmen Reinhart y Kenneth Rogoff (2010). This Time Is Different: Eight Centuries of Financial Folly. Princeton University Press. ISBN 0199265844.

- Dietmar Rothermund (1996). The Global impact of the Great Depression 1929-1939. Routledge. ISBN 0415118190.

- John Sloman (2004). Economics. Prentice Hall. ISBN 0745013333.

- Martin Wolf (2009). Fixing Global Finance. Yale University Press. ISBN 0300142773.

Enlaces externos

- Global economy: Going head to head, artículo del Financial Times que muestra varias perspectivas internacionales (octubre de 2010).

- Visualización de datos de OECD (OECD, 2010)

- Why China's exchange rate is a red herring, visión alternativa por Eswar Prasad, quien sugiere que quienes abogan por una apreciación del yuan están equivocados (VoxEU, abril de 2010).

- Q. What is a 'currency war'?, opinión de un periodista en Corea, donde tuvo lugar la cumbre del G20 en noviembre de 2010 (Korea Joongang, Oct 2010)

- Brazil's Currency wars – a 'real' problem, artículo introductorio de una revista sudamericana (SoundsandColours.com, Oct 2010)

- What's the currency war about?, artículo introductorio por BBC News (Oct 2010)

Wikimedia foundation. 2010.